Existen 3 maneras de prepararte financieramente para tu retiro:

- Ahorrar en una AFORE

- Obtener en un plan personal para el retiro

- Invertir por cuenta propia

Como te he contado en otros artículos, a mí personalmente no me gustan mucho las AFORES, te dejo el enlace a ese artículo donde te explico las razones.

Beneficios fiscales de los PPR

Personalmente prefiero los planes personales para el retiro dado a que puedes deducir de impuestos las aportaciones que hagas al PPR hasta el 10% de tus ingresos o 5 UMA’s ($163,467 en 2021) lo que sea menor.

Esto viene en el artículo 151 de la ley del impuesto sobre la renta.

Además, a los 65 años puedes retirar todo libre de impuestos ya sea en una sola exhibición (Exento hasta 90 UMA’s = $2,942,406 en 2021) o en mensualidades hasta 15 UMA’s al año ($40,866.75 mensuales en 2021).

Recuerda que el valor de la UMA va aumentando cada año.

Hace tiempo también escribí un artículo donde hablaba sobre los planes personales para el retiro, ahí comparábamos invertir por tu cuenta con el PPR de Actinver.

Puedes ir a leer ese artículo para ver la información a detalle, la conclusión era que posiblemente te convenía el PPR si ganabas más de $43,000 mensuales y pagabas más del 30% de impuesto con base a la tabla del ISR en 2022.

Recientemente encontré otro PPR (Plan personal de retiro) de una aseguradora que se llama Allianz, el plan se llama OptiMaxx Plus.

Después de analizarlo a detalle, decidí invertir $14,000,000 en el plan a lo largo de 38 años que faltan para que llegue a los 65, esto aportando las 5 UMA’s cada año.

OptiMaxx Plus de Allianz

Me di cuenta de que el plan OptiMaxx Plus de Allianz te podía dar mejores resultados que el de Actinver en el largo plazo.

Aquí estás obligado a dar aportaciones mensuales que pueden ser tan bajas como $1,000 pesos al mes, esto puede ser una espada de doble filo.

Por un lado te obliga a invertir para tu retiro cada mes, por otro lado si no puedes hacer aportaciones puedes perder tu dinero.

La aportación que definas la debes mantener los primeros 18 meses o pierdes tu saldo.

A partir del mes 19 puedes reducir la aportación mensual a un mínimo de $1,000 pesos.

Tienes derecho a un periodo de descanso sin dar aportaciones de 12 meses a lo largo de la vida de la póliza.

También tienes la opción de dar aportaciones adicionales si lo deseas.

Otro beneficio del de Allianz es que puedes domiciliar los pagos con tarjeta de crédito, yo uso la HSBC 2Now que me da el 2% en mis aportaciones.

El bono

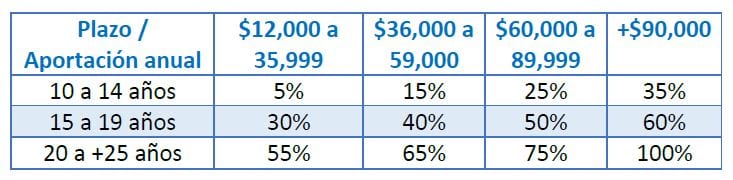

Te dan un bono de lo que aportes en los primeros 12 meses con base a la mensualidad y el plazo, esta tabla lo define:

Ese bono se invierte y te da un rendimiento anual del 5% + la inflación, topado en 9% anual, al finalizar el plazo que elijas se libera y puedes invertirlo donde desees.

Rendimientos

En el de Actinver lo puedes abrir con $20,000 pesos y mientras tu saldo nunca baje de ese monto no estás obligado a dar aportaciones adicionales.

Actinver solo te permite invertir 80% en el S&P 500 y te obliga a tener 20% en deuda, esto de manera anual da alrededor de un 8.5% de rendimiento con base a datos históricos.

En Allianz puedes invertir hasta el 100% en el S&P 500 por medio de un ETF de Blackrock que se llama IVV, esto históricamente da alrededor de un 10% de rendimiento anual.

Comisiones

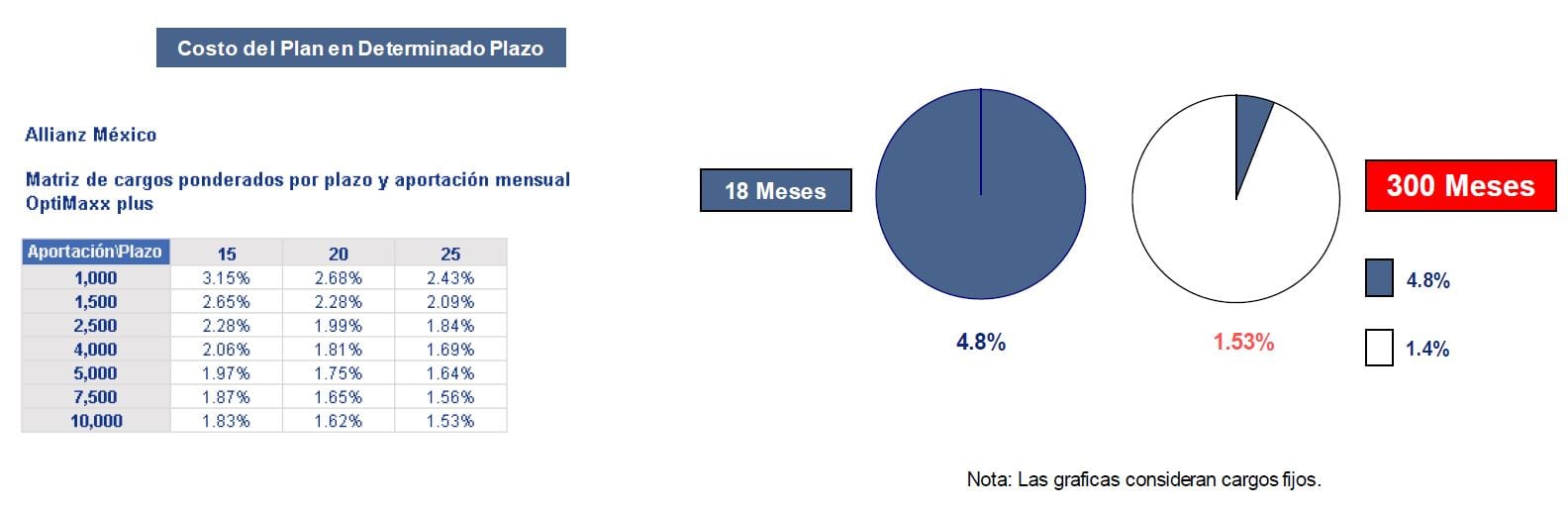

Las comisiones de Actinver son de alrededor de 1.5% bajo este esquema, en Allianz puedes pagar de 1.5% a 3% dependiendo del plazo que elijas que va de 5 a 25 años y de la aportación mensual que hagas.

Yo te sugiero solo elegir el que es 25 años, te dan la posibilidad de extenderlo para que lo dejes hasta los 65.

Las comisiones de Allianz se dividen en 3:

- 0.9% trimestral sobre la aportación de los primeros 18 meses (Alrededor de 3.6% anual)

- 0.1% mensual sobre el saldo total (Alrededor de 1.2% anual)

- Cargo fijo mensual de 15 UDI’s ($102 pesos en 2021)

En esta tabla puedes consultar las comisiones ponderadas ya incluyendo todo:

Si te fijas aunque pagaras el 3% en el peor de los casos, 10%-3% = 7%, en Actinver 8.5% – 1.5% = 7%.

Esto quiere decir que bajo esta estrategia en la mayoría de los casos vas a obtener un mayor rendimiento en Allianz, esto se traduce en más dinero para tu retiro.

Por ejemplo, si aportas $2,500 mensuales a 25 años, tu comisión total ponderada es del 1.84%, 10% – 1.84% = 8.16%, ganas mucho más que en Actinver ya después de comisiones.

Beneficios de OptiMaxx Plus de Allianz vs Actinver

Estás obligado a ahorrar para tu retiro

Puedes domiciliar tus pagos con tarjeta de crédito (2% de cashback)

Te permite invertir 100% en el S&P 500 (Mayores rendimientos)

El rendimiento extra cubre la comisión que es mayor que la de Actinver

Todo el proceso es digital (En Actinver debes firmar de manera presencial)

En el largo plazo vas a terminar con más dinero.

Beneficios de Actinver vs OptiMaxx Plus de Allianz

Te da mayor flexibilidad (Espada de doble filo, puede que no ahorres porque no te obligas)

Las comisiones son más fáciles de entender

Contras de OptiMaxx Plus de Allianz

Estás obligado a dar aportaciones mensuales.

Las comisiones son bastante confusas.

Mientras menos inviertas al mes mayores comisiones vas a pagar (Por los costos fijos)

Conclusión de OptiMaxx Plus de Allianz vs Actinver

En la mayoría de los casos, si puedes tolerar las aportaciones mensuales obligatorias, Allianz es mucho mejor opción.

Si buscas flexibilidad te conviene más Actinver.

Si un día Actinver deja invertir el 100% en el S&P 500 posiblemente se vuelva una mejor opción.

Yo personalmente tengo ambos, aunque voy a destinar la mayoría de mis recursos al de Allianz.

Invertir por tu cuenta vs OptiMaxx Plus de Allianz

Te voy a compartir algunos números que hice para que veas la diferencia de aprovechar los beneficios del PPR con mayores comisiones, o pagar el impuesto e invertir por cuenta propia:

Invertir $7,500 al mes por 25 años en Allianz

Aquí asumimos que inviertes el 100% en el S&P 500, $7,500 mensuales durante 25 años, con base a las comisiones que te mostraba en la tabla estarías ganando 8.47% anual, esto lo retiras libre de impuestos y aprovechas las deducciones de impuestos cada año para recuperar un % sobre tu aportación, al final tendrías $7,048,096.23 pesos.

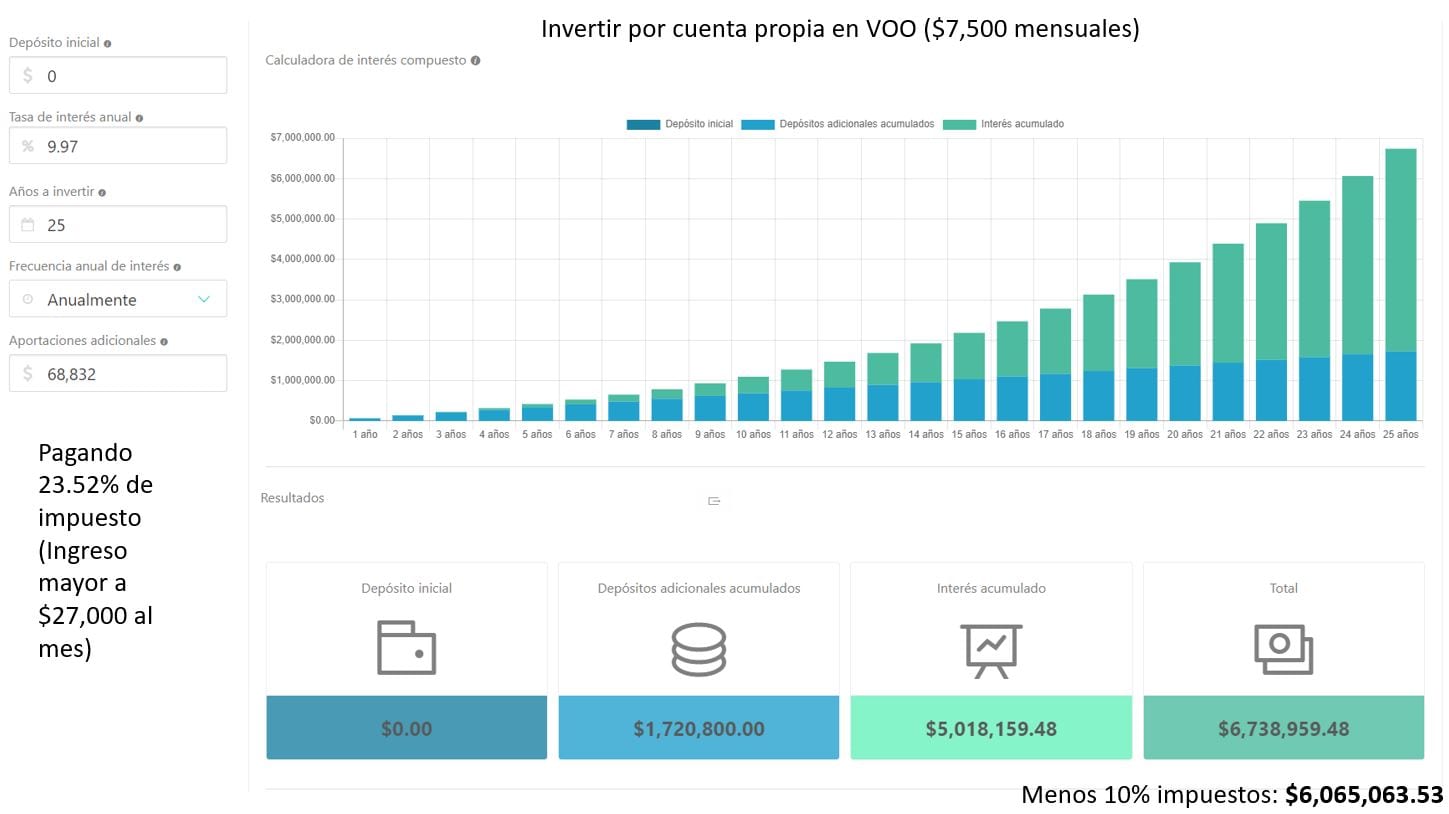

Invertir $7,500 al mes por 25 años por cuenta propia (Ganas más de $27,000 al mes)

Aquí asumimos que inviertes $7,500 al mes por los mismos 25 años, lo haces 100% en el S&P 500 por un ETF que se llama VOO (Te cobra solo 0.03% de comisión anual), consideramos que tu ingreso es mayor a $27,000 al mes y por lo tanto pagas 23.52% de impuesto.

De los $90,000 al año que ibas a aportar, solo te quedan $68,832 puesto que tuviste que pagar impuestos (Al invertir por tu cuenta no puedes aprovechar las deducciones).

Al final cuando vendas debes pagar el 10% sobre tus ganancias, después de esto, terminarías con $6,065,063.53 pesos, 1 millón menos que si usaras el PPR de Allianz.

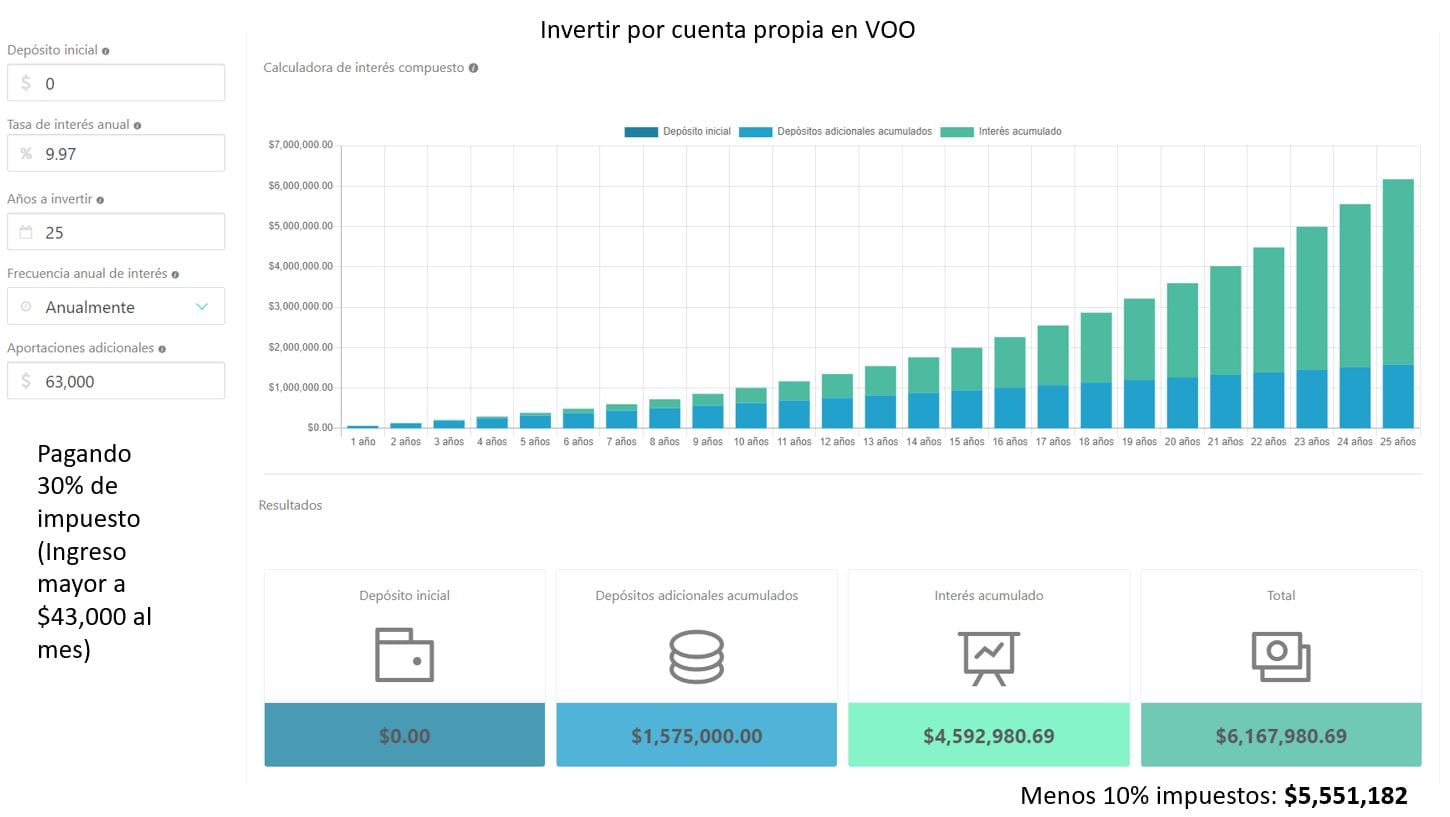

Invertir $7,500 al mes por 25 años por cuenta propia (Ganas más de $43,000 al mes)

Aquí asumimos que inviertes $7,500 al mes por los mismos 25 años, lo haces 100% en el S&P 500 por un ETF que se llama VOO (Te cobra solo 0.03% de comisión anual), consideramos que tu ingreso es mayor a $43,000 al mes y por lo tanto pagas 30% de impuesto.

De los $90,000 al año que ibas a aportar, solo te quedan $63,000 puesto que tuviste que pagar impuestos (Al invertir por tu cuenta no puedes aprovechar las deducciones).

Al final cuando vendas debes pagar el 10% sobre tus ganancias, después de esto, terminarías con $5,551,182 pesos, 1.5 millones menos que si usaras el PPR de Allianz.

Conclusión de OptiMaxx Plus de Allianz vs invertir por tu cuenta

Como puedes ver, los resultados son muy superiores en Allianz a que si invirtieras por tu cuenta, incluso si ganas más de $13,400 al mes, ya estás pagando 21.36% de impuesto, por lo que sigue haciendo mucho sentido el PPR.

Puedes hacer el ejercicio en mi calculadora de interés compuesto con los valores que apliquen a tu caso, te aseguro que las conclusiones van a ser muy similares.

Entonces, en la mayoría de los casos, el PPR puede ser una excelente opción para que pagues menos impuestos y te retires con un monto mayor.

Si prefieres la flexibilidad, solo debes contactar directamente a Actinver para abrir su PPR, este es el enlace a su sitio web.

Si prefieres el de OptiMaxx Plus de Allianz, lo debes contratar por medio de un asesor, yo tuve la fortuna de recibir atención de uno de los mejores asesores en México, posiblemente lo conozcas, da clic aquí para que puedas hablar directamente con ellos DE MANERA GRATUITA para que te ayuden a armar la mejor estrategia para tu retiro.

Posiblemente quisieras entrar más a detalle en todo lo que te platico en este artículo, te dejo un video donde comparo el plan personal de retiro de Actinver vs el de Allianz (OptiMaxx Plus):

Si tienes cualquier duda sobre inversiones para el retiro o necesitas información adicional me puedes mandar un correo a contacto@omareducacionfinanciera.com.

Omar

Excelente articulo, como siempre muy interesante tu contenido.

Gracias por compartir tus experiencias y conocimientos.

Saludos

Felices inversiones Miguel.

Omar si yo invierto 7,500 mensuales en Aportaciones voluntarias SURA, y espero me regresen eso y mas a mis 65 años quiero adicional invertir 7,500 mensuales en PPR Actinver , eso es diversificar ? O diversificar es colocar la inversion en distintos instrumentos de renta y/o deuda ? , por ultimo me recomiendas mas PPR ? No quiero dejar todos los huevos en una canasta ya sabés….

Si en el PPR compras lo mismo que compra la AFORE en teoría no estarías diversificando, aunque las AFORES invierten en muchas cosas y ya se encuentran bien diversificadas, yo personalmente prefiero un PPR contra una AFORE ya que te permite obtener mejores rendimientos al tú poder seleccionar en qué invertir, cosa que no puedes hacer en una AFORE, manteniendo los mismos beneficios fiscales que las AFORES.

Igual si te sientes cómodo haciendo aportaciones a la AFORE y al PPR también se vale, no tiene nada de malo.

Muchas Gracias Omar!! estoy leyendo tu libro y resto de datos analíticos y son de gran utilidad tus consejos, este tipo de datos no los encuentras tan rápido y consolidados, hay que dedicar el tiempo a esto y seguir aprendiendo…saldré de mis deudas si o si….Muchas Felicidades por tus logros !!! Y lo que dejas saber al mundo !!!

Tengo entendido que el dinero que tenemos en los bancos esta protegido por el ipab, en este caso quien protege nuestro dinero cuando invertimos en pprs?

Como tal no hay un seguro que proteja tu dinero, dependiendo de en qué inviertas siempre existe el riesgo de que pierdas dinero, aunque con las deducciones y que en el futuro lo vas a retirar libre de impuestos, si se invierte correctamente es muy poco probable que termines perdiendo dinero.

No estoy hablando de la perdida por la minusvalía de mis acciones. Lo que deseo saber si existe algún seguro como el ipab de que cubra en caso de que la aseguradora donde tenga mi ppr se vaya a la quiebra o desaparezca

Si, ese fondo invierte en un ETF que se llama IVV, que justamente es eso.

Hola Omar, no conviene meter la aportación mínima para pagar menor comisión en el fondo de los primeros 18 meses y después incrementar las aportaciones a 7k-8k mensuales? Con este escenario no pagarías menos en comisiones VS lo generado por el bono?

saludos

La comisión es mucho mayor mientras menos inviertes, lo que si te puede ayudar es aportar lo mínimo y dar aportaciones adicionales cuando te sea posible para no tener tanto flujo comprometido, lo que si es que el bono te lo dan con base a la aportación mensual, entonces si te vas a la mínima, el bono va a ser menor.

Entonces conviene meterle más desde un inicio aunque que te cobren el 4% de ese monto?

Mi duda es: si compraras las comisiones que pagas por 7k al mes por 18 meses por los 25 años, es mayor o menor que el rendimiento del bono que te dan bajo este supuesto. Porque si las comisiones son mayores que el rendimiento del bono a lo largo de 25 años, conviene aportar lo menor posible y después incrementar las aportaciones para que solo te cobren el 1%

Quedo atento a tus comentarios.

Saludos!

Tengo una duda, Allianz solo te permite el plazo de 25 año? Osease cuando llegas a ese plazo de termina? O puedes seguir?

Puedes seguir y también tener plazos menores.

En donde se contrata el PPR de Allianz?

Debes contactar a uno de sus asesores, aquí te dejo el contacto del que me ayudó a tramitar mi PPR con Allianz.

Si mi régimen fiscal es de sueldos y salarios e ingresos asimilados a salarios, ¿puedo aplicar al artículo 151 de la Ley del Impuesto Sobre la Renta en un PPR?

Si